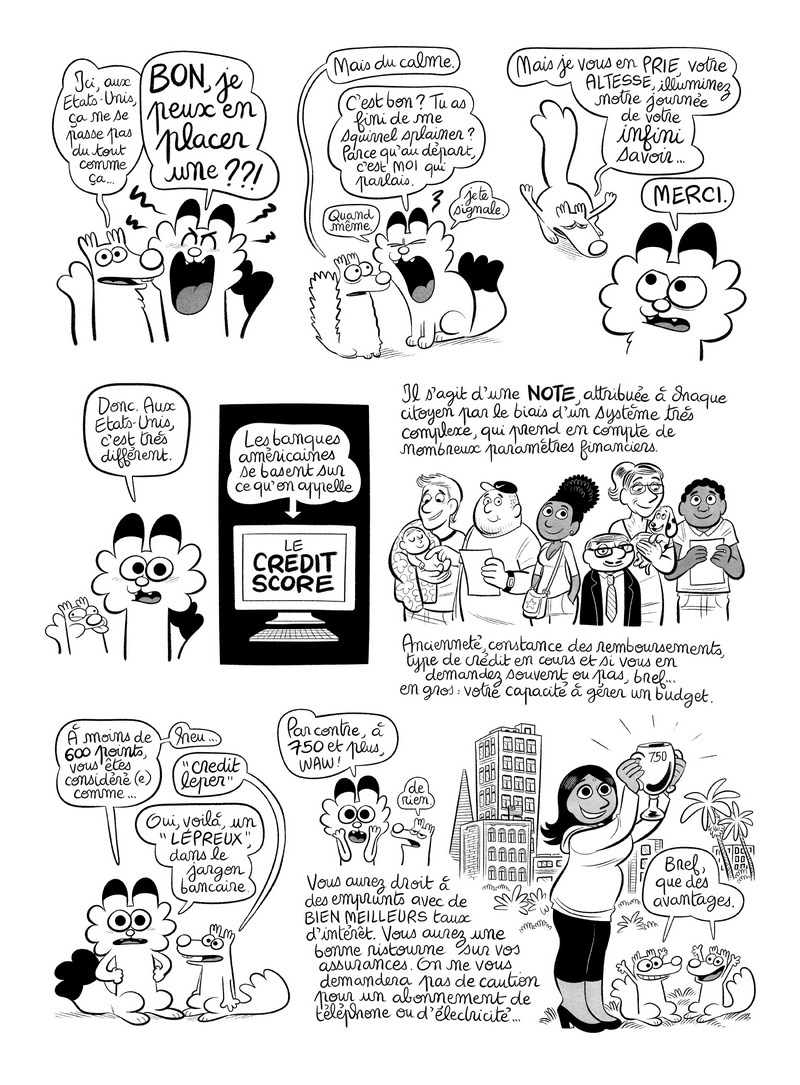

Californid, page 81 : Le credit score.

il y a 6 ans

✨ MERCI pour vos commentaires, vos remarques, vos débats sous les dernières notes ! ❤️ On apprend plein de choses intéressantes. ✨

(exemple d'un article par un lecteur, Sylvain Perret, inspiré des planches au sujet des banques, en lien sous cette page:)

À très vite ! Merci ! 😘

🌿Laurel 🌿

foducool - il y a 6 ans

animansplaining

RépondreWendigo - il y a 6 ans

Intéressant !

Répondre(Merci d'avoir poster cette critique des précédentes planches, bel esprit :))

cochonnex - il y a 6 ans

Un système qui n'a pas empêché la crise des subprimes (des prêts accordés à des gens peu ou pas solvables)

RépondreYoupi - il y a 6 ans

Si ce système est basé sur la capacité à gérer un budget de chaque personne, il est probable qu'il n'ait pas pu détecter la crise des subprime. (ni qu'il ne soit capable de détecter aucune crise d'ailleurs).

RépondreDans la crise des subprimes, mon hypothèse est que les emprunteurs devaient avoir un bon credit score.

Mais là où les banques ont fait erreur, c'est sur l'objet de l'achat: de l'immobilier. On était sur le cas d'une bulle: le prix de l'immobilier augmentait sans cesse et sa valeur réelle à fini par être déconnectée de sa valeur estimée.

Le problème de toute bulle, c'est que la valeur réelle est très difficile à ... justement (!)... estimer. En général une bulle démarre avec une valeur réelle supérieure à la valeur estimée et atteint son pic avec une valeur estimée très supérieure à la valeur réelle.

Il y a bien sûr le risque de se retirer du marché trop tard (après que la bulle ait éclaté). Mais il y a aussi le risque de se retirer trop tôt (alors que la valeur estimée est encore proche de la valeur réelle).

Question bonus: a t on affaire à une bulle ou pas?

En 2003-2004, le prix du baril de pétrole a commencé à augmenter, passant de 30$ en 2003 à un pic de 130$ en 2008. On aurait pu croire à une bulle et en effet le cours est descendu à 40$ en 2009. Mais pour remonter illico à 100$ en 2011... et s'y maintenir.

Déterminer si on a affaire à une bulle ou non nécessite de comprendre les phénomènes sous-jacent à l'évolution des prix et estimer s'ils sont pérennes ou non. Et ça c'est dur...

Max Lampin - il y a 6 ans

Le système étatsunien, c'est aussi Lehman Brothers, les subprimes, les centaines de milliers de personnes mises à la rue.

RépondreToc - il y a 6 ans

On sens venir la liste de contre-exemples et de défauts du système américain dans pas longtemps.

RépondreJ'adore le coup du "squirrel splainer" en passant

La Suiiiite - il y a 6 ans

Go go Laurel, on est sur des charbons ardents !

RépondreJess - il y a 6 ans

Pour l’anecdote, pour avoir également vécu un tout petit peu aux Etats-Unis, cette histoire de credit score est effectivement assez dépaysante. On se fait regarder de travers (je caricature bien sûr) si on paye avec une carte à débit immédiat. Les « gens biens » ont des cartes de crédit, pas de débit.

RépondrePour la crise des subprimes, si on en croit « The Big Short » (livre adapté en film, qui semble très bien documenté), l’histoire simplifiée serait la suivante:

- des agents (soit directement employés dans les banques, soit des revendeurs indépendants) ont vendu des crédits à des gens incapables de rembourser en truquant les fameux credit scores pour que les prêts soient acceptés. Etant payés à la commission, ils avaient intérêt à placer des prêts à n’importe qui.

- les banques qui détenaient ces prêts toxiques les ont amalgamés avec des prêts plus sérieux pour former des « tranches d’emprunts». Ces tranches d’emprunts étaient notés avec indulgence par les agences de notations (copinage) et revendues à d’autres banques, fonds de placements ou assureurs. Ce processus pouvait même être répété en diluant des tranches d’emprunts de 1er niveau avec de nouveaux prêts toxiques, tout en continuant à avoir des notes acceptables. On se retrouve in fine avec une sorte de produit financier homéopathique: une tranche comprenant 99,999 % de prêts toxiques pour 0,001% de prêts sérieux, tout en ayant une note de risque moyenne. A nouveau, l'intérêt de vendre ces produits bancaires toxiques étaient les commissions prises au passage par les traders.

- quand les emprunteurs non fiables ont commencé à ne plus pouvoir rembourser suite à une montée des taux d'intérêt, les banques ont réalisé que tous ces avoirs bâtis sur des montages financiers complexes ne valaient rien. Les plus promptes ont réussi à les revendre, les autres ont perdu des fortunes.

- le livre/film se place du point de vue des quelques petits malins qui ayant vu le vent venir ont gagné le pactole en pariant sur l'effondrement de la valeur de ces emprunts.

Aww - il y a 6 ans

L'article mis en lien était très intéressant également !

RépondreMerci pour toutes ces infos et ces points de vue différents. :)

Mav - il y a 6 ans

Un système qui nous semble plus juste mais qui discrimine d'autant plus selon des critères liés à la santé... Emprunter en étant non valide aux USA c'est presque mission impossible...

RépondrePhy. - il y a 6 ans

L’article de Sylvain Perret, au demeurant très intéressant, me fait penser que le désaccord porte sans doute sur un problème de vocabulaire :

Répondre• quand il écrit « banquier », il parle des banquiers, c’est-à-dire des êtres humains qui s’occupent des comptes, de l’épargne et des crédits

• quand nous écrivons « banquier », nous parlons le plus souvent de « la banque » en général, d’autant plus que la règle dans la plupart des banques est de faire tourner les conseillers clientèle ; on a donc « une agence bancaire », mais pas vraiment « un banquier attitré »

La nuance est de taille : les banquiers sont des êtres humains ; que la majorité d’entre eux soient pétris d’un authentique amour de leur métier, c’est bien possible.

La banque, elle, est une institution dont l’objectif n° 2 est : financer l’économie, et l’objectif n° 1 : faire le maximum de profit possible.

Je ne suis pas expert et je peux me tromper ou exagérer, mais à ma connaissance

• les banques visent une rentabilité à deux chiffres quand la croissance peine à dépasser 1 %

• la dite rentabilité est le plus souvent obtenue par une réduction drastique des coûts

• donc les premiers à être impactés sont les banquiers eux-mêmes, via la fermeture d’agences et le redéploiement, entre autres sur des plateaux de banque à distance, dont l’objectif peut aller jusqu’à 13 prises d’appel par heure, soit moins de 5 mn pour répondre à un client

• les banques elles-mêmes ne sont pas forcément de bons gestionnaires de budget : certains projets informatiques pharaoniques engloutissent des centaines de milliers d’euro, si ce n’est des millions, pour être tout simplement abandonnés au bout de plusieurs années

• elles sont également coutumières de pratiques illégales pour lesquelles elles provisionnent à l’avance l’argent qui leur sert à payer des amendes record ; et au final, ça leur coûte moins cher que de respecter la loi

Pour le coup, la formule « On a le banquier qu’on mérite » est très intéressante et sans doute justifiée pour ce qui concerne « le banquier » ; concernant « la banque », c’est moins évident !

sylvain perret - il y a 6 ans

Merci des commentaires sur mon article (je ne vois pas le lien personnellement).

RépondreOui, l'inspiration a clairement été l'humain. Je suis un peu fatigué de voir toujours les mêmes vannes sur les banquiers. De toute façon, quand on dit non, on est toujours un méchant, un salaud. J'ai fait un grand nombre d'embauches dans ma carrière, et j'ai formé pas mal de banquiers (pro et entreprise).

La qualité d'un banquier n'est pas sa propension à dire Oui, c'est facile de dire Oui. Mais savoir expliquer son "Non" et le faire accepter, c'est plus rare.

Mon leitmotiv était "ne laissez pas de faux espoir", si vous savez que vous allez refuser, dites le. On accepte pas et on ne refuse pas un crédit dasn le vide sidéral, il y a des règles (internes et externes).

Je ne suis pas intervenu sur FB sur le credit score parce que c'est un système que je déteste (j'ai utilisé entre 1991 et 1995 au LCL), qui déshumanise la décision à mon avis et qui porte le germe de la prochaine crise aux USA (student loan et credit card debt), et là, à priori, on n'est pas tout à fait d'accord avec Laurel il me semble mais je ne veux pas monopoliser le fil.

Sujet clos pour ma part.

Hate que le sujet banque quitte cette BD.

Cordialement.

Sylvain

Martin Penwald - il y a 6 ans

Le score de crédit est une aberration, car de nombreux paramètres peuvent l'influencer sans qu'on le sache.

RépondreDisons que vous cherchiez à acheter une voiture. De nombreux concessionnaires ont des solutions de financement interne, et vont donc vous proposer un financement en fonction de vos capacités, liées à ce score de crédit.

Sauf que le fait d'aller voir plusieurs concessionnaires qui chaque fois vont faire une demande auprès des organismes qui s'occupent de ce système va faire baisser le-dit score.

Les pauvres, qui ont donc généralement des scores plus faibles, peuvent emprunter ou avoir des crédits, mais à des taux beaucoup moins avantageux. Ce qui fait qu'il est très coûteux d'être pauvre.